老王因為父親在民國106年過世,而繼承了3筆土地。

但因為兄弟姊妹之間還有遺產訴訟正在進行,且目前留在台灣的繼承人就只有老王一人,所以地方政府每年11月都會把繼承土地的地價稅單寄給老王。老王代墊了3年的地價稅後,覺得這樣下去也不是辦法,故於今年110年1月向地方稅捐機關辦理地價稅分單申請。

但萬萬沒有想到,老王在111年還是繼續收到法務部行政執行署的催繳通知。到底是哪裡出了問題呢?

未分割前的遺產,由繼承人公同共有

民法第1147條規定:「繼承,因被繼承人死亡而開始。」也就是說,被繼承人死亡當下,就發生了繼承的事實。繼承人在被繼承人死亡同時,除了專屬於被繼承人的權利義務以外,繼承人也繼承了被繼承人的權利義務法律關係(包含財產和債務)。

再者,在遺產分割前,各繼承人對於遺產全部為公同共有(民法第1151條規定參照)。

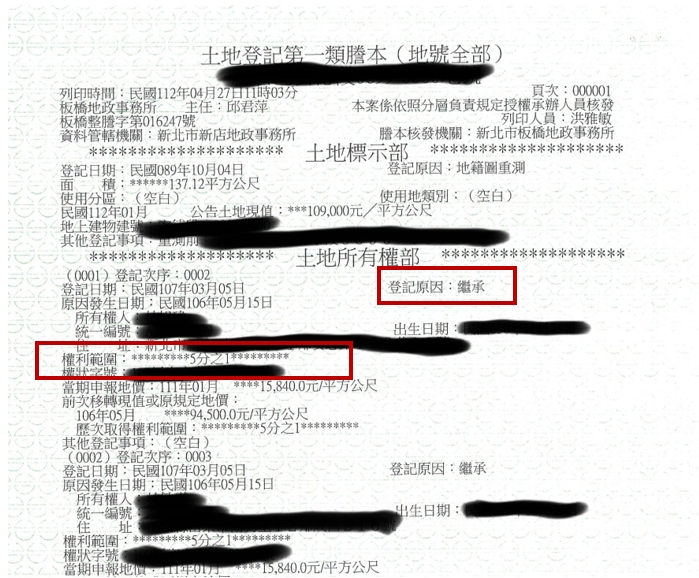

很多民眾都不知道如何判斷就繼承的不動產是否已經辦理分割,最簡單的判斷方式,就是看一下不動產登記的第一類謄本,登記原因欄位,是否登記為「繼承」,而「權利範圍」欄位是否只有載明比例數字(如下圖)。倘若權利範圍僅有記載一定比例,就表示繼承人已經取得明確的持有比例,此時繼承而來的動產就已經脫離公同共有的狀態了。

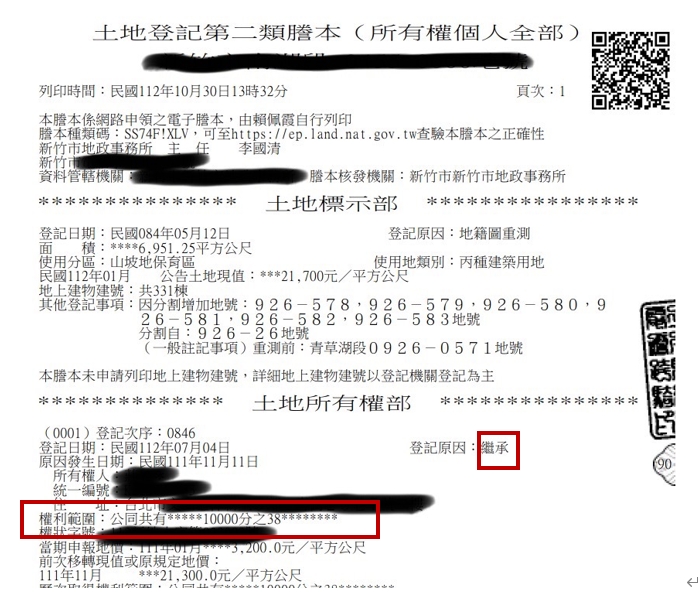

假設繼承的不動產如果還是公同共有狀態的話,雖然登記原因一樣會顯示「繼承」,但「權利範圍」則會記載為「公同共有***比例***」(如果繼承土地本身並非被繼承人一人所有,原本就會有持分比例。這時繼承人繼承的是被繼承人就土地原本的持分比例),也就是說,這時全體繼承人之間尚未取得明確的持分比例。

稅捐債務,由全體共有人(繼承人)連帶負責

承上,如果繼承人們只有單純的辦理遺產繼承登記,但就繼承的不動產並未進行分割,仍然是維持公同共有的情形,且就繼承的土地也沒有設立管理人,這時全體公同共有人(即全體繼承人),都必須對於應繳納的地價稅,負擔連帶責任(按,稅捐稽徵法第12條後段規定:「共有財產….,其為公同共有時,以全體共有人為納稅義務人。」)。

而且,稅捐機關因著民法第273條第1項的規定,還可以任意選擇向債務人其中的一人、數人或是全體請求支付欠繳稅款。也就是說,稅捐機關大可擇定有有錢、且方便找到的繼承人,要求他先就積欠的稅款全部繳清。至於繼承人們內部如何分擔,則是繼承人之間要處理的問題,並非是稅捐機關需要考量的範圍。

盡快完成遺產分割,才是正解

看到這裡,大家應該就不難理解,為何老王明明在110年針對地價稅已經辦理分單繳納,但依舊會接到稅捐機關的催繳通知了。

目前實務上遇到的繼承案件態樣,也不乏部分繼承人長年定居海外,僅有單一繼承人尚在台灣的情形。若是繼承人間就繼承事宜無法協議,對於稅捐機關而言,確實先找在臺繼承人處理積欠稅款事宜,是最方便處理方式。

若有親友遇到和老王類似的情形,建議還是早日向法院提出遺產分割訴訟,才可以一勞永逸。